400-1601122

400-160112218888888888

400-1601122

400-1601122当前位置:首页 > 新闻动态 > 爱游戏APP手机登录网页版

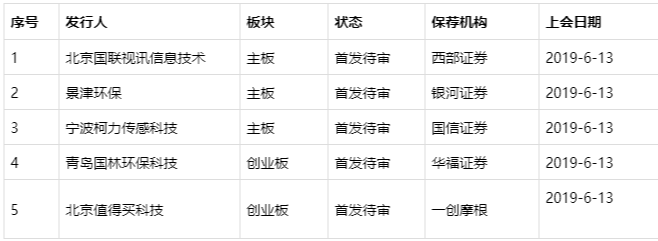

第十八届发审委将于2019年6月13日召开今年第55、56次发审会,审议北京国联视讯信息技术股份有限公司(简称国联视讯)、景津环保股份有限公司(简称景津环保)、宁波柯力传感科技股份有限公司(简称柯力传感)、青岛国林环保科技股份有限公司(简称国林环保)、北京值得买科技股份有限公司(简称值得买)5家公司上会事宜。

连续七周IPO审核保持100%通过率之后,上周价值线研究院成功预测了审核全过的金身会被打破,四家企业一家取消审核一家被否决的50%通过率,好像一夜回到了解放前。

是审核政策发生了重大变化,开始收紧了吗?我们从始至终从来不相信IPO会大放水。从某一种意义上来说,不论IPO审核政策和审核标准如何更新变化,对于发行人来说,企业质地和持续盈利能力才是决定审核结果的决定性因素。

通过对企业的分析,我们大家都认为本周审核的五家发行人仍旧会出现被否决的结果,IPO失败核心原因还是在于业务模式、行业地位以及对应的盈利能力。

2015年至2017年,发行人实现的收入分别是2.03亿元、9.09亿元、19.99亿元;实现的扣非净利润分别为1076万元、2251万元、5828万元。根据股转公司披露的年报,发行人2018年实现营业收入36.74亿元,实现扣非净利润9271万元。

③攀枝花市中瑞商贸有限公司报告期内是发行人第一大供应商,2017年同时成为主要客户之一。

发行人的业务基本上就是线上电子商务业务,这种撮合形式的中介业务最大的特点是“量大利小”,从财务指标的表现上,就是发行人在收入超过30亿元以上的情况下,净利润却不足1亿元。

这样的业务特征,在毛利率上也体现的很明显,商品交易类的业务毛利率不足5%,甚至还存在负毛利率的情况。在这样的情况下,发行人的业务状况还是存在很大的IPO审核风险的。发行人最大的优势就是2018年净利润接近1亿元超过了8000万元的门槛,不过,发行人这样的一种业务模式是否值得鼓励也存在一些争议。从这个方面来说,发行人审核风险还是很大的。

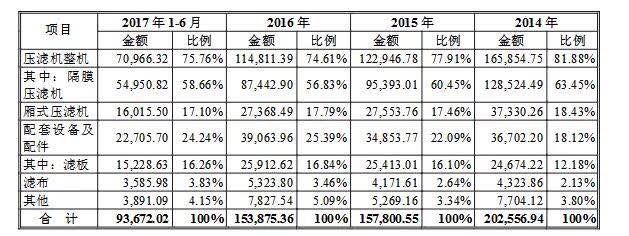

发行人主要是做各式压滤机整机及配套设备、配件的生产和销售,致力于为固液提纯、分离提供专业的成套解决方案。发行人基本的产品销售收入具体情况如下:

2014年至2017年1-6月,发行人实现的收入分别为20.35亿元、15.83亿元、15.44亿元和9.41亿元;实现的净利润分别为1.62亿元、1.43亿元、1.60亿元和9437万元。根据发行人于股转系统披露的年报,2017年发行人实现收入22.11亿元,实现的扣非净利润1.99亿元;2018年实现的收入为29.19亿元,实现的扣非净利润为2.37亿元。

①发行人在新三板挂牌,股东中存在契约性基金和资产管理计划,且因定向增发等导致股东人数超过200人。

②报告期内发行人向关联方景县鑫龙销售毛利率较大幅度低于公司压滤机整机毛利率。

③2014年-2016年,发行人对前五大客户的出售的收益分别为13,411.90万元、12,817.89万元和19,495.53万元,占当期营业收入的比例分别为6.59%、8.10%和12.67%,主要客户分散且变动较大。

同样作为主板IPO审核的发行人,如果说第一家发行人审核争议比较大的话,那么本发行人不论是业务内容还是报告期内实现的业绩情况,都完全符合IPO审核的标准和要求,基本上可以确定IPO审核结果是成功的。

发行人主营业务为研制、生产和销售应变式传感器(其中主要为应变式称重传感器)、仪表等元器件,公司主营业务收入按产品类别分类的结构如下表所示:

2015年至2018年1-6月,发行人实现的收入分别是5.81亿元、5.76亿元、6.28亿元、3.21亿元;实现的扣非净利润分别为6694万元、5482万元、9079万元、4200万元。

①发行人根据宁波市江东区人民法院的要求冻 结了股东邵芬持有的发行人12,000股股份(占发行人股本总额的0.013%)及其分红,目前前述股份冻结尚未解除。

②招股书披露,2014年6月13日,公司协议收购海得汇金、幸汇联荣所持有的公司股份,减少公司注册资本300万元。

③报告期内,公司生产的少量称重传感器、数字称重显示器产品未取得《制造计量器具许可证》、《计量器具型式批准证书》。

发行人业务属于高端制造业的范畴,报告期内的业绩存在一定的波动,2018年的业绩情况也并不是那么明确,不过从2017年和2018年1-6月净利润情况来看,发行人2018年的业绩规模应该还是可以基本上满足IPO审核标准的。从这个角度来说,发行人还是有很大的可能通过IPO审核的。

发行人主要从事臭氧产生机理研究、臭氧设备设计与制造、臭氧应用工程方案设计与臭氧系统设备安装、调试、运行及维护等业务。公司主营业务收入按产品类别分类的结构如下表所示:

2014年至2017年1-6月,发行人实现的收入分别为1.42亿元、1.60亿元、1.69亿元、8522万元;实现的扣非净利润分别为1790万元、2686万元、2709万元、1528万元。根据发行人股转系统披露的2017和2018年年报,2017年发行人实现收入2.13亿元,扣非纯利润是3817万元;2018年发行人实现的收入为3.35亿元,扣非净利润为6044万元。

①买卖(承揽)合同纠纷较多。截至招股说明书签署日,公司尚未了结的诉讼和仲裁事项有5起,主要为买卖及承揽合同纠纷。

③报告期内,发行人经营活动现金流量净额分别为1,724.38万元、1,977.26万元、-513.74万元、-159.09万元。

发行人属于国家重点支持的环保行业,尽管发行人2014年至2016年的收入和净利润规模较小且增长较慢,但是2017年和2018年还是实现了一定的增长,尤其是2018年的收入超过了3亿元并且净利润超过了6000万元。从这个角度来说,发行人创业板IPO还是符合基本要求的,还是有很大的可能成功的。

发行人主营业务为运营内容类导购平台什么值得买网站()及相应的移动客户端,为电商、品牌商等提供信息推广服务。公司主营业务收入按服务类别分类的结构如下表所示:

2015年至2017年,发行人实现的收入分别是9729万元、2.01亿元、3.67亿元;实现的扣非净利润分别为1986万元、3207万元、7797万元。

①发行人主要电商导购佣金收入及互联网效果营销平台服务收入主要来源于阿里巴巴、京东及亚马逊等,存在对单一客户依赖的风险。

②作为轻资产型科技企业,公司资产规模较小,截至本招股说明书签署日,公司的经营场所均通过租赁方式取得。

③招股书显示,什么值得买CEO和首席营销官那昕曾任大客户京东集团发展战略部高级总监、京东智能集团副总裁。

④阿里旗下的阿里妈妈是什么值得买主营业务即导购业务的最大客户。2015-2017年度,什么值得买对阿里妈妈的电商导购佣金收入分别为2076.92万元、5036.30万元及6020.06万元,占电商导购佣金收入的占比分别是34.03%、51.50%及67.41%。

笔者无从判断发行人2018年的经营业绩情况,不过从报告期内发行人收入和业绩高速增长的情况去看,发行人2018年实现的净利润超过1亿元的概率还是很大的。从这个方面来说,尽管发行人的业务模式实践中还存在一些争议和值得改进的地方,不过从目前的审核政策鼓励新的模式和经济业态来看,发行人还是很有可能通过审核的。返回搜狐,查看更多